- Tout sur les SCPI

- Investir dans une SCPI

- Stratégies d’investissement

- SCPI : notre sélection

- Contact

Investir en nue-propriété de SCPI – avantages et inconvénients du démembrement

Avant d’aborder le démembrement de parts de SCPI, faisons un petit rappel sur ce dont il s’agit.

Le droit de propriété latin est constitué de trois droits complémentaires :

- Usus qui a donné usiter, utiliser

- Fructus qui a donné fruit

- Abusus qui a donné abuser (dansle sens de disposer).

En droit français, il en découle les notions d’usufruit, le fait de pouvoir utiliser soi-même le bien ou d’en percevoir les revenus (les fruits) et de nue-propriété, le fait d’être propriétaire du bien sans en avoir la jouissance.

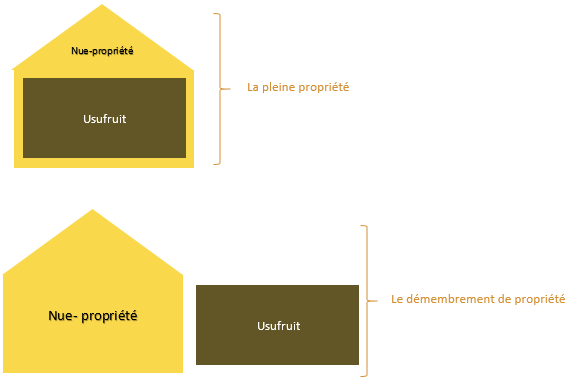

La pleine propriété est l’addition de l’usufruit et de la nue-propriété, alors que le démembrement est justement la séparation de ces droits.

Le plus souvent, le démembrement de propriété est opéré dans le cadre d’une succession ou d’une donation. Mais il se rencontre également lors d’investissements immobiliers, que cela soit en direct ou par l’intermédiaire de parts de SCPI. C’est à ce dernier cas que nous allons nous intéresser.

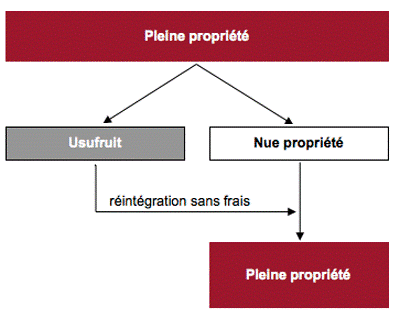

Dans le cadre d’un investissement immobilier, deux acheteurs différents pouvant avoir des objectifs d’investissement diamétralement opposés vont se rencontrer. Le premier achètera l’usufruit temporaire des parts de SCPI et le second leur nue-propriété. Au terme de l’usufruit temporaire, de 5 à 10 ans, celui s’éteint et le nue-propriétaire devient plein propriétaire des parts de SCPI. Point particulièrement intéressant, cette réintégration de l’usufruit se fait sans frais ni fiscalité.

Chacun des investisseurs, n’achetant qu’une partie de la pleine propriété des parts de SCPI, ne paie qu’une partie du prix d’acquisition. Le fractionnement du prix se fait en général selon des clés de répartition qui dépendent de la durée de l’usufruit temporaire. Il est à noter que les clés diffèrent légèrement entre les différentes sociétés de gestion et les différentes SCPI pour tenir compte des caractéristiques de chacune d’entre elles.

Voici à titre purement indicatif un exemple de clés de répartition :

| 5 ans | 7 ans | 8 ans | 10 ans | ||||

| Nue-pro. | Usufruit | Nue-pro. | Usufruit | Nue-pro. | Usufruit | Nue-pro. | Usufruit |

| 80 % | 20 % | 74.5 % | 25.5 % | 72 % | 28 % | 67.5 % | 32.5 % |

Dans quels cas l’investissement en démembrement de propriété est-il indiqué ?

L’investisseur en usufruit est :

Un particulier peu imposé et qui est à la recherche de revenus complémentaires immédiats ou disposant d’un stock de déficits fonciers en report.

Une société à la trésorerie excédentaire souhaitant la rentabiliser.

Prenons l’exemple d’un particulier disposant d’un capital de 100 000 €, d’un report de déficit foncier élevé et souhaitant des revenus complémentaires.

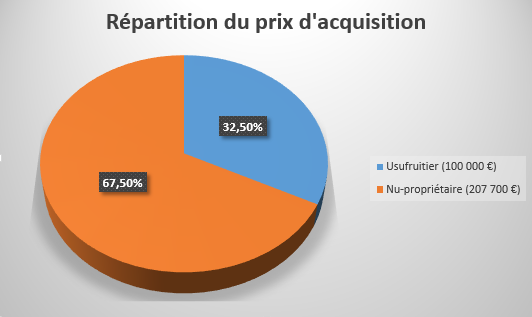

Il choisit d’investir ces 100 000 € dans l’acquisition de l’usufruit temporaire de 10 ans de parts de SCPI rapportant 5 %. Grâce à la clé de répartition, il percevra donc pendant 10 ans les revenus non pas de 100 000 €, mais d’environ 307 700 €.

Valeur d’usufruit : 32.5 % de la pleine propriété – C’est le nu-propriétaire qui apportera les 207 700 € complémentaires, soit 67.5 % de la valeur de pleine propriété.

En revanche, au terme des 10 ans il ne touchera plus de revenus et ne pourra prétendre à aucun droit sur les parts de SCPI.

L’usufruitier percevra environ 15 385 €/ an pendant 10 ans (307 700 x 5 %).

Attention à l’impact fiscal : les 153 846 € perçus en 10 ans sont des revenus fonciers qui seront à déclarer, d’où l’importance d’être peu imposé ou d’avoir un stock de moins-values. En outre, l’usufruitier redevable de l’IFI (Impôt sur la Fortune Immobilière) devra déclarer dans son IFIles parts de SCPI à hauteur de leur valeur en pleine propriété.

Pour une entreprise à l’IS (impôt sur les sociétés), ce placement de trésorerie long terme est intéressant même en tenant compte de l’impôt grâce à la notion d’amortissement. Pour en savoir plus, n’hésitez pas à prendre contact avec nous.

Aujourd’hui, un investissement en démembrement de propriété de parts de SCPI est très facile à réaliser avec les principales sociétés de gestion. En effet, celles-ci se chargent de trouver la contrepartie, c’est-à-dire la personne qui acquerra la nue-propriété de vos parts.

Selon les dernières statistiques, environ 10 à 15 % des acquisitions de parts de SCPI s’effectueraient dans le cadre d’un démembrement.

Pour l’investisseur en nue-propriété :

Le nu-propriétaire ne perçoit aucun loyer pendant toute la durée du démembrement temporaire. En contrepartie, il évite la fiscalité sur les revenus fonciers (impôt sur le revenu et prélèvements sociaux) et sur l’IFI.

Cet investissement s’adresse donc à des investisseurs possédant un capital ou une capacité d’emprunt, sans besoin de revenus complémentaires et souhaitant se constituer un capital pour plus tard, pour un projet à long terme ou tout simplement pour avoir des revenus complémentaires au moment de la retraite.

Investissement initial plus faible par rapport à la valeur globale des parts (selon les clés de répartition vues précédemment).

Potentiel de valorisation de la pleine propriété.

Au terme de la durée de l’usufruit, il récupère sans frais et sans fiscalité la pleine propriété des parts et donc les revenus qui y sont associés.

Prenons cette fois l’exemple d’un particulier acquérant la nue-propriété de parts de SCPI démembrées temporairement pour 10 ans. Son souhait est de développer son capital pour obtenir des revenus complémentaires dans quelques années en vue de son départ à la retraite.

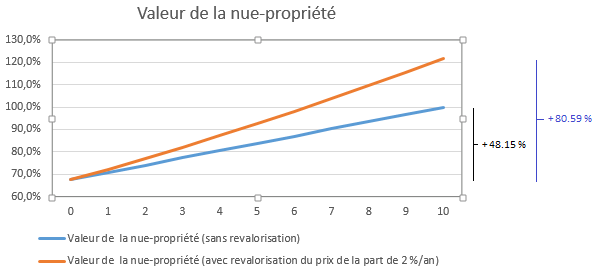

Il acquiert donc des parts de SCPI pour 67.5 % de leur valeur en pleine propriété. Pendant les 10 années qui suivent, l’investisseur ne perçoit aucun revenu et, même si le prix de l’immobilier n’augmente pas, la valeur de sa nue-propriété augmente au fur et à mesure que le terme de l’usufruit se rapproche (courbe bleue du graphique ci-après). En 10 ans, le gain est de 48.15 % par rapport à un investissement initial (sans le moindre frais ni impôt).

En tenant compte d’une revalorisation théorique (et non contractuelle) de 2 %, le gain explose à 80.59 % (courbe orange).

Le démembrement sous l’angle de la fiscalité.

Fiscalité sur le revenu

Pendant la première partie, la phase de nue-propriété, la fiscalité est inexistante pour le revenu, les prélèvements sociaux et l’IFI.

La réintégration de l’usufruit se fait sans frais ni fiscalité. Une fois que cette réintégration est faite, l’associé devient taxable sur les revenus générés et il paye également des prélèvements sociaux et éventuellement de l’IFI s’il y est éligible.

Fiscalité sur les plus-values immobilières

Quels sont les éléments à prendre en considération ?

- Quelle date de départ doit-on prendre en compte pour le calcul des plus-values immobilières : la date d’acquisition de la nue-propriété ou la date de reconstitution de la pleine propriété ?

- Quel prix d’acquisition doit être pris en considération pour le calcul de la plus-value : celui de l’acquisition de la nue-propriété ou celui de la pleine propriété ?

Pour le calcul de la plus-value, l’administration fiscale retient les éléments suivants :

- La date d’acquisition de la nue-propriété pour le départ des abattements pour durée de détention,

- La valeur de la pleine propriété lors de l’acquisition de nue-propriété pour le calcul de la plus-value.

Cela signifie qu’au terme des 10 ans de l’usufruit, si on revend les parts de SCPI acquises et que celles-ci n’ont pas été revalorisées, les 48.15 % de revalorisation sont nets d’impôt.

En cas de revalorisation des parts de 2 % par an, comme dans notre exemple ci-dessus ce ne sont pas les 80.59 % de revalorisation qui seront soumis à la fiscalité des plus-values immobilières, mais seulement 21.9 % (différence entre le prix de départ en pleine propriété et le prix de vente). De plus, cette plus-value bénéficiera des abattements pour durée de détention de 10 ans.

Le démembrement de propriété n’est pas quelque chose de simple et n’est pas la réponse à tous les besoins. En revanche, ce montage peut s’avérer très intéressant et conseil-scpi.com se tient à votre disposition pour vérifier ensemble si le démembrement est fait pour vous ou non.

Les points clés

- L’acquisition de l’usufruit de parts de SCPI s’adresse à des personnes qui sont faiblement imposées ou qui disposent d’un report de déficit foncier.

- L’usufruit de parts de SCPI peut s’adresser également à des sociétés soumises à l’IS cherchant à augmenter la rémunération de leur trésorerie à long terme.

- L’acquisition de la nue-propriété s’adresse à des personnes n’ayant pas besoin de revenus complémentaires et cherchant à se constituer un capital ou des revenus dans plusieurs années.

- Le sujet du démembrement est complexe, vérifiez avec les spécialistes de conseil-scpi.com que cette solution est vraiment faite pour vous.